Có thể nói, năm 2022 là năm đẹp về Vĩ mô nhưng rất xấu về tiền tệ, sang năm 2023 vĩ mô bớt màu sáng nhưng mảng tiền tệ sẽ tích cực hơn.

Tăng trưởng quý 4 và cả năm 2023 sẽ chịu nhiều sức ép

Để điều hành chính sách, chính phủ thường có hai công cụ là chính sách tiền tệ và chính sách tài khóa. Và để biết cần điều hành chính sách tiền tệ như thế nào, Chính phủ nào cũng phải dựa vào tăng trưởng kinh tế và ổn định lạm phát. Nếu muốn biết được cung tiền như thế nào chúng ta cần nhìn vào hai yếu tố đó.

Nền kinh tế Việt Nam phụ thuộc khá nhiều vào biến động toàn cầu. Trên toàn cầu, GDP từ năm 2019 -2021 của các tổ chức nghiên cứu trên thế giới cho thấy, tăng trưởng kinh tế toàn cầu sẽ suy giảm mạnh vào năm 2022, duy trì trung bình ở mức 3% so với mức 5,7% của năm 2021. Năm 2021 là năm kinh tế toàn cầu tăng trưởng khá mạnh bởi các quốc gia phát triển họ có nền khá thấp của năm 2020 nhưng từ năm 2022 trở đi, sự tăng trưởng chậm lại thể hiện khá rõ. Và đến thời điểm này, mức tăng trưởng kinh tế chỉ ở khoảng 2-2,5%/ năm. Đây là mức tương đối thấp, thấp hơn trước thời điểm COVID-19 diễn ra.

Tăng trưởng kinh tế các quốc gia đã phát triển sự tăng trưởng chậm lại của kinh tế toàn cầu diễn ra ở các quốc gia đã phát triển, nơi mà họ đang phải tăng lãi suất tương đối mạnh mẽ để kiểm soát lạm phát. Nhưng ở những quốc gia đang phát triển hoặc mới nổi như Việt Nam, lạm phát lại không phải là mối nguy hại quá lớn nhưng vì vấn đề bảo vệ tỷ giá nên cũng bắt buộc phải tăng lãi suất. Sự tăng trưởng chậm lại và sự kéo theo tăng trưởng lãi suất của các quốc gia đã phát triển sẽ gây áp lực lên các quốc gia đang phát triển.

Tốc độ tăng trưởng bình quân trong 3 năm tới của nhóm đang phát triển và mới nổi sẽ chậm hơn rất nhiều so với trước khi COVID-19 diễn ra. Bối cảnh chung cho thấy bức tranh chung không tích cực về nền kinh tế toàn cầu.

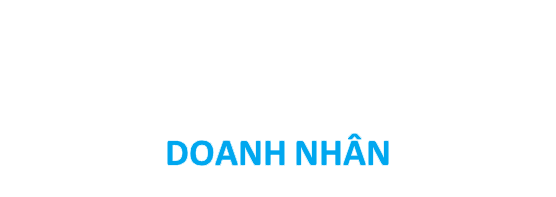

Với Việt Nam, tăng trưởng kinh tế sẽ có con số kỷ lụ vào năm 2022 bởi chúng ta có nền thấp kỷ lục năm 2021. Nội tại chúng ta không phải tăng trưởng quá mạnh nhưng do con số cùng kì thấp điểm nên chúng ta có con số dự phóng quý 3 sẽ tăng trưởng trên 10%. Với nền tăng trưởng khá mạnh ở Quý 3/2022 đã kéo tăng trưởng của cả năm 2022 lên mức tăng khoảng 7,8%. Đây là mức cao so với thời điểm trước và trong khi diễn ra dịch COVID-19. Nên lưu ý, con số này dựa trên nền tăng trưởng khá tiêu cực của năm 2021. Sang năm 2023, nền tăng trưởng của năm 2022 khá cao nên cùng với việc tăng trưởng kinh tế chậm lại, tăng trưởng kinh tế năm 2023 sẽ còn khoảng 6,8%, thấp hơn mức trước khi COVID-19 diễn ra.

Như vậy có thể thấy, sau khi COVID-19 qua đi, nền kinh tế toàn cầu nói chung và nền kinh tế Việt Nam nói riêng vẫn phục hồi chậm hơn mức trước khi COVID-19 diễn ra.

Năm 2023, các tổ chức trong và ngoài nước đều dự phóng tăng trưởng kinh tế của Việt Nam chậm lại khá rõ nét và có tổ chức dự phóng tăng trưởng của Việt Nam còn 6,3% trong năm 2023.

Tuy nhiên, đôi khi sự suy thoái kinh tế là tiền đề của sự bơm tiền và kích thích sự cung tiền cho nền kinh tế

Quý IV/2022 dự báo tăng trưởng kinh tế từ 3,5-5,4%, thấp hơn cùng kì các năm trước (ở mức gần 7%) và quý IV thường là quý đóng góp nhiều nhất trong GDP cả năm. Nhìn bối cảnh hiện tại, bước qua Quý 3 tăng trưởng mạnh, chúng ta quay lại thực tại tăng trưởng quý 4 và cả năm 2023 sẽ tiêu cực. Nếu bối cảnh kinh tế tăng trưởng chậm lại, nhu cầu kích thích nền kinh tế sẽ tăng nhưng vẫn phải phụ thuộc 2 yếu tố: đầu tiên là kiểm soát giá cả. Nếu kinh tế tăng trưởng chậm nhưng vì mục đích tăng trưởng kinh tế chúng ta bơm tiền vào sẽ có hai biến số tác động tiêu cực là lạm phát và tỷ giá.

Lạm phát được tính trên chỉ số giá tiêu dùng, tại Việt Nam từ đầu năm 2022 đến nay là 100-109, kéo CPI xuống xấp xỉ 3%. Một số quan điểm cho rằng lạm phát năm nay sẽ ở mức cao. Standard Chartered dự đoán lạm phát 2022 là 4,2% và năm 2023 là 5,5%.

Lạm phát Việt Nam sẽ ở mức an toàn

Theo tôi đánh giá, lạm phát của Việt Nam sẽ thấp hơn con số mục tiêu 4%, có thể ở mức 3,3%. Lý do giá xăng dầu của chúng ta giảm mạnh do giá thế giới giảm và chính sách giảm thuế đã làm mặt bằng chung chỉ số về giá vận tải từ 123 về 102, giảm 15%, đây là động lực kéo CPI của chúng ta xuống bớt áp lực hơn. Giá thịt heo mặc dù đã tăng nhanh nhưng cũng đã ngừng tăng, dự phóng từ nay tới cuối năm tăng 6%. Với chính sách như bây giờ giá dầu có thể xuống mức dưới 20 ngàn. Hai chỉ số khác là giáo dục và vật liệu xây dựng cũng ảnh hưởng không nhỏ tới lạm phát của Việt Nam.

Như vậy tăng trưởng kinh tế trước áp lực tăng trưởng chậm lại, lạm phát vẫn trong tầm kiểm soát nên có nhiều động lực bơm tiền và kích thích nền kinh tế. Nhưng tại sao chúng ta không kích thích nền kinh tế? Lý do liên quan đến tỷ giá.

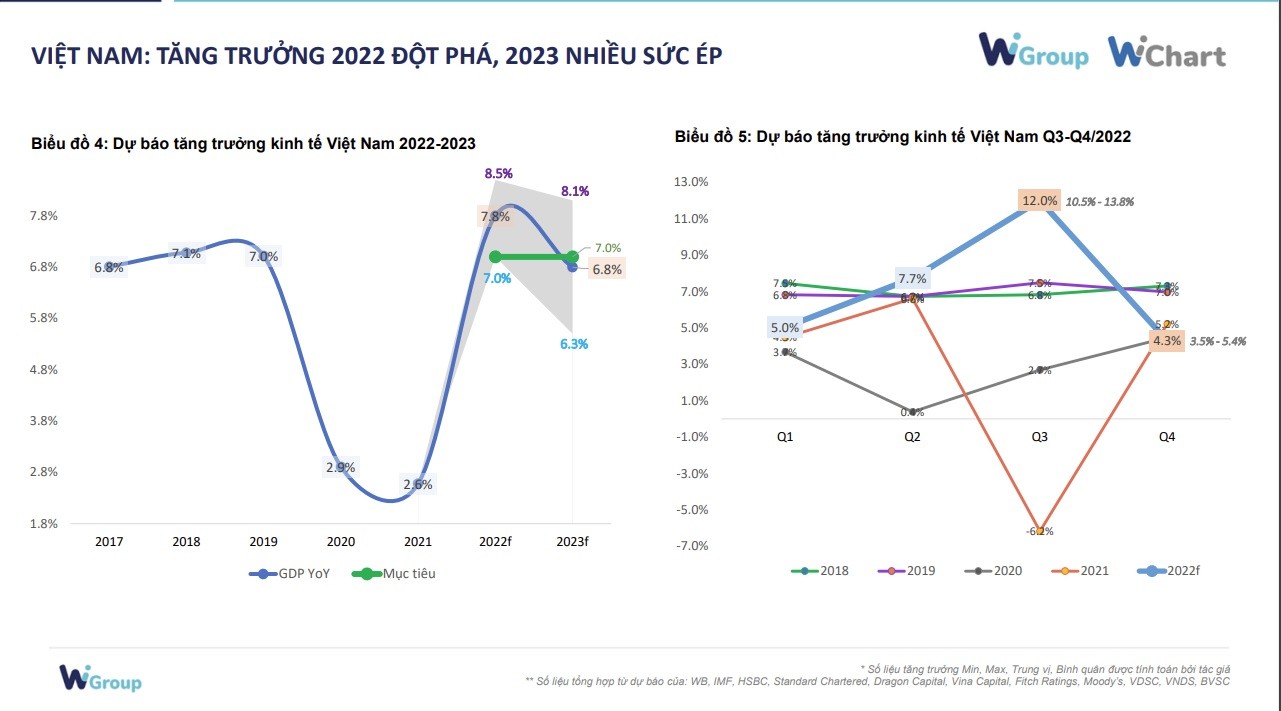

Trên thế giới, việc ảnh hưởng của giá dầu tăng và thiếu hụt chip khiến lạp phát từ 2% tăng lên tới 8%. Đây là mức lạm phát rất cao và để mức lạm phát về mức trung bình như trước đây trong 1-2 năm nữa họ bắt buộc phải tìm được nguyên nhân lạm phát nằm ở đâu. Có thể nói đó là yếu tố về cung và cầu. Trong giai đoạn COVID-19, các quốc gia đã bơm tiền quá mạnh kích thích nhu cầu chi tiêu thái quá và làm giá cả hàng hóa tăng nhanh. Tại Mỹ, là quốc gia đầu tiên tăng lãi suất, từ 0,25% đến cuối tháng 9 đã tới 3,25%. Đây là lãi suất mục tiêu của FED. Từ nay đến cuối năm, con số thống kê của các thành viên trong FED như Morgan Stanlay khảo sát kỳ vọng lãi suất FED Fun Rate sẽ ở mức 4,25%. Bên cạnh đó, một số tổ chức khác cũng kỳ vọng FED sẽ tăng lãi suất từ 1,25-1,5% nữa. Đây chính là yếu tố kích hoạt các yếu tố gây áp lực khá lớn lên tỷ giá các quốc gia khác.

Trước đây, toàn cầu kì vọng năm 2023 FED sẽ hạ lãi suất trở lại nhưng chỉ sau đợt công bố lạm phát vừa rồi cùng với đợt FED tăng lãi suất và phát biểu của ông Jerome Powell trong cuộc họp hội nghị mới thấy sự kì vọng về lãi suất đã lập tức thay đổi. Tức là bản thân thành viên FOMC cho rằng lãi suất vẫn phải tiếp tục tăng trong năm 2023. Như vậy, nếu lãi suất ở Mỹ tiếp tục tăng, để ổn định tỷ giá Việt Nam sẽ phải tiếp tục tăng lãi suất và lãu suất Red Fund Rate cuối năm 2023 sẽ phải tăng thêm 0,25-0,5% nữa. Có thể tới năm 2024 lãi suất của FED mới có thể giảm lại. Tức là chúng ta phải chứng kiến viễn cảnh tăng hoặc giữ lãi suất như hiện nay trong khoảng 1 năm nữa. nhưng mức tăng sẽ ở mức thấp 1,25-1,5% trong 2-3 lần tăng lãi suất nữa.

Tuy nhiên, vấn đề tăng lãi suất chỉ là bề nổi mà ít người quuan tâm tới việc bắt đầu từ tháng 5-6 các ngân hàng nhà bước bắt đầu thu hẹp bảng cân đối kế toán. Trong vòng 1 năm tới, bản thân FED đã giảm 2.000 tỷ USD trong bảng cân đối kế toán của họ đồng nghĩa hệ thống ngân hàng của Mỹ sẽ mất đi 2.000 tỷ USD. Điều này sẽ làm đồng đô la Mỹ biến động hơn nữa.

Hai vấn đề này sẽ giúp Mỹ kiểm soát được vấn đề lạm phát về vùng mục tiêu nhanh hơn nhưng đổi lại, áp lực của việc thắt chặt đó sẽ lây lan sang các quốc gia khác đầu tiên là tới các quốc gia đã phát triển. Đồng đô la index mất giá mạnh tới 18%, tức là các quốc gia đã phát triển sẽ bị tổn thương nhiều hơn trong giai đoạn đầu khi FED tăng lãi suất. Còn các quốc gia đang phát triển và mới nổi mới bị tổn thương từ khoảng tháng 5/2022. Đến thời điểm hiện tại, nếu bỏ qua giai đoạn tháng 9, mất giá của các quốc gia mới nổi khoảng 6%, ở Việt Nam khoảng 4,2%. Việt Nam vẫn đang là quốc gia có khả năng kiểm soát tỷ giá tốt. Nhưng còn tốt nữa hay không còn phụ thuộc vào room.

Về cơ chế điều hành tỷ giá, rất lâu rồi chúng ta không được chứng kiến tỷ giá chào bán của ngân hàng thương mại chạm tới tỷ giá chào mua. Đây là giai đoạn ngân hàng nhà nước mua dự trữ ngoại hối còn đến tháng 5/2022 là giai đoạn bán dự trữ ngoại hối và bản thân Ngân hàng nhà nước đã phải 3 lần nhấc giá chào bán lên bởi tốc độ giảm của dự trữ ngoại hối. nhưng tỷ giá vẫn không được xoa dịu dẫn đến hiện tại, dự trữ ngoại hối của chúng ta giảm nhanh. Theo nghiên cứu của tôi, tháng 5/2022 chúng ta còn hơn 100 tỷ USD nhưng đến nay còn khoảng 87 tỷ USD, tức là Nhà nước đã bán khoảng 23 tỷ USD. Vậy như thế nào là an toàn hay không an toàn của dự trữ ngoại hối. Chúng ta có khái niệm 3 tuần nhập khẩu hàng hóa và dịch vụ chúng ta có thể thấy nhu cầu nhập khẩu của chúng ta tăng mạnh trong năm 2020, dự trữ ngoại hối lúc này vẫn ở mức khá tốt. Tuy nhiên, sang quý 2/2022, dự trữ ngoại hối dường như không thể gánh nổi khái niệm ba tháng nhập khẩu. Theo chuẩn của IMF một quốc gia có dự trữ ngoại hối an toàn là phải nằm ở khoảng 3 tháng nhập khẩu nhưng chúng ta đang cách khá xa 3 tháng nhập khẩu.

Như vậy room tiếp tục dùng dự trữ ngoại hối để tiếp tục bán ra và can thiệp thị trường đến thời điểm hiện tại sẽ không còn nhiều nữa bởi trung bình trong 10 năm qua số tháng dự trữ ngoại hối/nhập khẩu bình quân của chúng ta khoảng 2,5 tháng. Nếu ở mức dưới 2,5 tháng chúng ta có thể thấy những tiêu cực lây lan. Mặc dù dự trữ ngoại hối giảm nhưng hiện tại tỷ giá không hề giảm. Từ tuần thứ 2 tháng 9 trở đi tất cả tỷ giá của tất cả thị trường mới nổi và kể cả đồng đô la index đều vọt tăng rất nhanh. Điều này cũng sẽ ảnh hưởng tới tỷ giá Việt Nam.

Tóm lại

Như vậy, thời gian tới, tỷ giá chưa thể hạ nhiệt bởi bối cảnh đồng USD lên mạnh, trong khi dự trữ ngoại hối không thể kìm tỷ giá được nữa. Từ nay đến cuối năm, tỷ giá sẽ tiếp tục tăng hơn nữa và tỷ giá bán ra của ngân hàng nhà nước phải tiếp tục tăng lên. Thời gian tới, Việt Nam có thể phải nhấc lãi suất lên nữa bởi dự trữ ngoại hối không đủ để hỗ trợ bán ra thì bắt buộc phải nhấc lãi suất lên.

Thực ra lãi suất của chúng ta đã tăng từ tháng 7/2022. Lãi suất liên ngân hàng và bond year thay vì ở mức gần 0% đầu năm 2022 đến nay đã tăng lên 5-6%. Và với chính sách hiện tại thì lãi suất liên ngân hàng và bond year chưa thể nào lùi về 4% được.

Tăng trưởng quý 4/2022 và năm 2023 sẽ chậm lại rõ rệt hơn sau quý 3 tăng trưởng mạnh mẽ. Lạm phát sẽ tiếp tục trong tầm kiểm soát, tuy nhiên 1 số tổ chức đánh giá lạm phát của chúng ta sẽ ở mức trên 4%.

Lạm phát và tăng trưởng kinh tế không phải là rào cản lớn nhất làm cho dòng tiền sụt đi. Mà rào cản lớn nhất đến từ tỷ giá và hiện tại, tỷ giá vẫn tiếp tục căng thẳng.

Tăng trưởng quý 4/2022 sẽ chậm lại ước tính 4,3% – mức tăng trưởng thấp nhất trong 5 năm qua. Sang năm 2023 tăng trưởng sẽ chậm lại và chậm hơn nhiều, ước tính 6.8% năm 2023. Năm 2023 chúng ta sẽ gặp thách thức về tăng trưởng bởi nền kinh tế toàn cầu tăng trưởng chậm lại rõ rệt. Sức khỏe nền kinh tế yếu đi nhưng vẫn phải tăng lãi suất và hút tiền về để kiểm soát về tỷ giá bởi dự trữ ngoại hối không còn như năm 2022.

Về lạm phát, năm 2022 sẽ xấp xỉ 3,6%. Tuy nhiên sang năm 2023 áp lực lạm phát sẽ ở mức dự báo 4,1%.

Về tỷ giá, quý 4/2-22 sẽ gặp áp lực lớn,d dặc biệt đầu quý 4. Chúng ta chỉ có thể kỳ vọng dòng tiền được bơm ra từ đầu tư công và mùa tín dụng cuối năm nhưng 2 điểm này còn khá chậm nên dòng tiền vẫn chưa thể khởi sắc ở quý 4. Sang năm 2023, tỷ giá sẽ không còn áp lực nặng nề nữa bởi các quốc gia đã đạt đến đỉnh lạm phát và lãi suất cũng lập đỉnh nên tỷ giá của chúng ta cũng sẽ bớt áp lực. Áp lực hút ròng không còn mạnh, dòng tiền kỳ vọng sẽ phục hồi dần. Tức là dòng tiền phục hồi, lãi suất sẽ đi ngang 4-6%.

Có thể nói, năm 2022 là năm đẹp về Vĩ mô nhưng rất xấu về tiền tệ, sang năm 2023 vĩ mô bớt màu sáng nhưng tiền tệ sẽ tích cực hơn.